借錢當然希望愈低息愈好,而批核貸款的其中一個準則,就是信貸評分。個人信貸報告由哪些紀錄構成,評級高低貸款利率可相差近50%?少用信用卡和少借錢不代表信貸評級就會高,而且,信貸評分更有機會影響求職。即刻了解一下個人信貸報告喇!

個人信貸報告紀錄了消費者過往的信貸紀錄,它收集了全港銀行、信用卡發卡機構、財務機構、政府機構的貸款、使用信用卡、還款資料、破產、清盤訴訟等紀錄,並會定期更新。當市民申請借貸,貸款機構就會索取報告作參考。

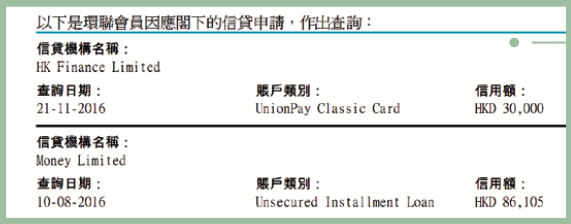

由於報告會顯示過去兩年金融機構查詢借款人信貸報告的紀錄,短時間內多次索取紀錄反映借款人或出現財政困難而需在大量貸款,未能還款的機會相對增加,有機會降低信貸評分。因此不建議借款人同時循多間銀行貸款,建議先鎖定2至3間銀行,才向它們提出申請再作比較。

信貸評分較高的人士傾向獲得較好的貸款條件,如較高貸款額、較低利息、較長還款期等;而評分低人士貸款條款會較苛刻,甚至被拒絕貸款申請。曾有信貸資料服務機構綜合數據,發現假設借款$5萬至$7.5萬,分24個月還款,A級評分人士的利息約為6%,但I級評分人士的利息可達55%!

有些行業如律師、會計、金融,以至涉及監管、資訊科技,或有機會處理大量金錢的職位,僱主在聘請員工時很有可能會查察應徵者的信貸報告,以評估求職者的誠信、財政控制能力及可靠程度,相關報告或影響取錄結果。

少用信用卡或從不借錢,不代表信貸評級一定高分。由於此前並無任何借貸紀錄及評級作參考,當需要借貸時,與有使用信用卡或貸款、並能準時還款的人相比,從不借貸的人未必可獲較佳貸款條件。有需要人士提高評分人士,可以申請一至兩張信用卡,並準時還款,就可以慢慢建立正面的信貸評級了。

另外亦要多留意信貸使用度,比如只使用一張信用卡的話,結餘對信貸額比率相對較高,即使卡數無增加,也有機會因為信貸使用度過高而影響信貸評級。

消費者可在需要大筆貸款前半年至1年,向信貸資料服務機構付費索取自己的信貸報告,從而了解自己的評分及檢視資料有沒有錯漏,以免影響貸款申請。

假日好去處

假日好去處